CDR政策落地 這些企業將通過CDR方式回歸A股

本文章由

MAIGOO編輯 上傳提供

★★★

評論

發布

反饋

0

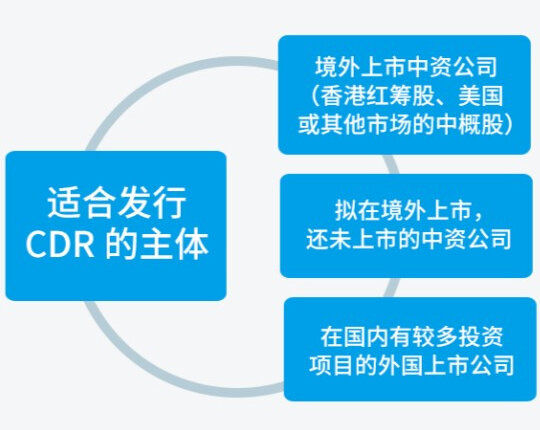

近期獨角獸企業回 A 股呼聲再度走高,相關概念A股公司受到投資者追捧。獨角獸概念的火熱,揭開的是相關境外上市企業通過 CDR 方式回歸 A 股的產業鏈投資盛宴的序幕。

DR ( Depository Receipt ),也就是存托憑證,是境外市場上一種較為成熟的證券品種,指境外注冊主體在境內發行的、代表其境外股票等基礎證券權益的有價證券。

具體而言,中國發行的存托憑證叫 CDR ,同樣可類比的,美國發行的叫ADR(美國存托憑證),在港交所上市交易的叫HDR(香港存托憑證)。

CDR 即指“中國存托憑證”(Chinese Depository Receipt, CDR ),是指為實現股票的跨境買賣,境外(包括中國香港)的上市公司把部分已發行上市的股票,托管在當地保管銀行。

由中國境內相應的存托銀行發行、在境內 A 股市場上市、以人民幣交易結算、供國內投資者買賣的投資憑證,從而實現股票的異地買賣。

3 月 30 日,國務院辦公廳轉發證監會《關于開展創新企業境內發行股票或存托憑證試點若干意見的通知》,明確指出符合條件的獨角獸公司可選擇CDR或 IPO 的方式回歸 A 股。

6 月 6 日深夜,證監會正式發布實施《存托憑證發行與交易管理辦法(試行)》。

針對試點企業,《意見》指出:

行業標準:屬于互聯網、大數據、云計算、人工智能、軟件和集成電路、高端裝備制造、生物醫藥等高新技術產業和戰略性新興產業;

規模標準:已在境外上市的大型紅籌企業,市值不低于 2000 億元人民幣;尚未在境外上市的創新企業(包括紅籌企業和境內注冊企業),最近一年營業收入不低于 30 億元人民幣且估值不低于 200 億元人民幣。

或者營業收入快速增長,擁有自主研發、國際領先技術,同行業競爭中處于相對優勢地位。

第一批入圍 CDR 的名單包括美國上市的阿里、百度、京東、攜程、微博、網易,以及香港上市的騰訊、舜宇光學共 8 家公司。同時,丁磊、李彥宏和王小川等也公開表態愿意回歸 A 股。

目前,針對境外上市企業回歸A股,途徑主要包括:直接 IPO 、借殼上市、分拆上市、CDR 。

比較其他方式,發行 CDR 回歸 A 股有明顯優勢:發行 CDR 不需要私有化和拆除 VIE 架構,操作相對簡單、成本費用也較低。

這些企業(ye)將(jiang)通過CDR回歸A股

● 6 月 7 日,小米向證監會申請發(fa)行CDR 。

● 6 月 11 日,中國證監會披露小米公司發行 CDR(中國存托憑證)招股申請書,中信證券股份有限公司為發行保薦機構及主承銷商。

同時,3000 億規模的 CDR 戰略配售基金開始募資

● 6 月 15 日,滬(hu)深交易(yi)所發布了(le) CDR 交易(yi)細則(ze)。

● 6 月 18 日,小米集團向中國證監會提交的《關于推遲召開發審委會議的申請》,選擇先在香港上市,再擇機通過發行 CDR 的方式在境內上市。

從一開始的密鑼緊鼓的籌備,到推遲 CDR ,小米這一腳回傳或許給了中國資本市場多一次的思考機會。

● 百度籌備 CDR 啟(qi)動準備晚于和京東,但進展(zhan)順利。

● 6 月 11 日(ri),根據(ju)財新(xin)網報道,百度(du)正在沖刺準備(bei) CDR 材(cai)料(liao),已經確定(ding)保薦機構(gou)為中信證券和華泰聯合,進度(du)反(fan)超和京東集團。

● 6 月 26 日,百(bai)度在提交(jiao)給美國證券交(jiao)易(yi)委員會( SEC )的(de) 6-K 文(wen)件中稱,正評估在中國發行(xing)中國存托憑證( CDR )的(de)可能性(xing)。

● 百度(du)日(ri)前正在積極準備(bei) CRD ,而百度(du)能否成為美國(guo)上市公(gong)司 CDR 回歸第(di)一股,讓我們一起拭(shi)目(mu)以待。

● 曾公開表(biao)示愿意回(hui)歸 A 股:「我們在去美國上市那一天就(jiu)說(shuo)過,只要條件(jian)允許(xu),我們就(jiu)回(hui)來。這個想(xiang)法沒有(you)變化過。」

● 日前,已經就國內發行 CDR 確定了保薦(jian)機構為中(zhong)信證券。另據華爾街日報稱,最(zui)快2018年夏天在(zai)中(zhong)國二次上市。

● 如果(guo)采用(yong)CDR模式(shi),它的市(shi)值就成(cheng)為兩個:CDR市(shi)值和美股市(shi)值,而具體是指還(huan)要看在美國資本市(shi)場的走(zou)勢。

● 對于 CDR ,京東方面此前表示,「我們注意到了媒體關于資本市場政策變化的報道,也在積極關注此事,如果政策允許,京東也非常有意愿回歸國內市場實現兩地上市。」

● 而京東(dong)CDR刊行的保薦機構也已(yi)經確定,是華箐證券(quan)、中信建投證券(quan),華泰聯合則擔(dan)任財務顧問。

● 網易作(zuo)為第(di)一(yi)批入圍 CDR 的名單之一(yi),也(ye)在籌備發行CDR 。

● 據財新的(de)報道,網易(yi)選定了中信證券和華(hua)泰(tai)證券擔任 CDR 發行保(bao)薦(jian)機構。

● 但(dan)籌備 CDR 進展如何,還(huan)需繼續(xu)觀望(wang)。

CDR 和獨角獸上市對 A 股有正面也有負面影響。

正面影響:改變了中概股“盈利在國內、分紅在國外”的尷尬處境,同時吸引更多優質企業在國內上市。

負面影響:CDR的開展+新經濟行業獨角獸上市,會給目前的A股市場造成擴容壓力。

為了減緩 CDR 對 A 股的沖擊,目前市面上已經成立了六只戰略配售基金,包括易方達、嘉實、招商、南方、匯添富和華夏等六家基金公司,市場預期基金規模在1800億元-3000億元之間。

結語: CDR作為新生物,面臨著不少挑戰,對 CDR 的清晰認識是未來確定其監管框架的基礎和關鍵。而要想讓在美獨角獸企業回歸 A 股,中國在法律、管理、監管等方面還需作一些調整。

同時,通過完善制度,培育和完善中國融資環境,提升中國資本市場水平,可以將一批優秀新興企業留在中國國內上市。